Для опытных трейдеров не секрет, что большое количество IPO в России складывается неудачно для инвесторов, участвующих в размещении. Зачастую цена предложения завышенная, а прогнозы компаний слишком оптимистичны и выполняются с трудом. Недавно мы писали о «народном» IPO ВТБ, которое стало, пожалуй, одним из самых сильных разочарований для розничных инвесторов. Однако на российском рынке все же есть несколько удачных примеров, хотя их и немного. По нашему мнению, в тройке лучших IPO за последнее десятилетие среди крупнейших компаний – МосБиржа, Алроса и М.Видео.

МосБиржа

Группа «Московская Биржа» управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

МосБиржа, таймфрейм 1 неделя

Московская биржа в феврале 2013 г. провела IPO на собственной площадке. Цена размещения составила 55 руб. за акцию, что соответствует нижней границе объявленного диапазона (55-63 руб.). Всего удалось привлечь 15 млрд руб. В свободном обращении оказалось около 30%.

Однако цена размещения была завешенной, в районе исторических максимумов по мультипликатору P/E (LTM). На тот момент он почти достигал 15х.

В течение года после IPO акции подорожали на 20%. На данный момент они торгуются почти в два раза дороже цены размещения. Но на пике, в январе этого года, рост превышал 150%.

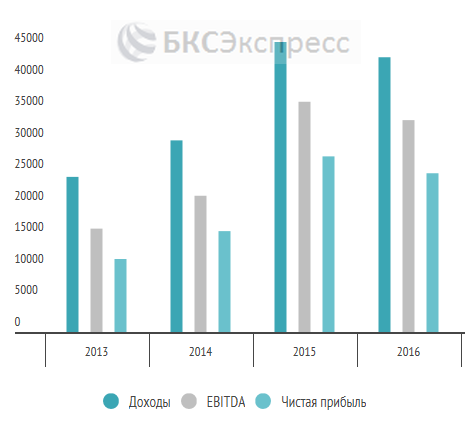

Причина солидного роста капитализации кроется в сильных финансовых результатах компании. Особенно удачным стал 2015 г., когда на рынках Московской биржи отмечалась повышенная волатильность, а ключевая ставка взлетела до 17%. Также компания последние годы выплачивает привлекательные дивиденды. Всего с 2013 г. акционерам было выплачено 21,04 руб. на акцию.

Финрезы МосБиржи

Алроса

ПАО «АЛРОСА» — лидер алмазодобывающей отрасли мира, российская горнорудная компания с государственным участием, нацеленная на комплексное решение приоритетных национальных задач по освоению природных ресурсов.

Алроса, таймфрейм 1 неделя

Алроса провела IPO в октябре 2013 г., которое на тот момент стало крупнейшим за всю историю Московской биржи. За 16% акций удалось выручить $1,3 млрд. Размещение прошло по нижней границе объявленного диапазона (35-38 руб.) – по 35 руб. за бумагу. Организаторы не раз предлагали снизить коридор до 32-33 руб., но первый вице-премьер Игорь Шувалов настоял на цене не менее 35 руб.

Цена размещения была адекватной, но не дешевой. Ряд экспертов назвали ее оптимальной. Мультипликатор EV/EBITDA (LTM) Алросы на тот момент был на уровне Anglo American, владельце 40% основного конкурента De Beers. Другие российские горнодобывающие компании, Мечел и Русал, тогда стоили в несколько раз дороже по EV/EBITDA.

В первый год торгов после IPO котировки Алросы поднималась на 40%, выше 49 руб. за бумагу. Акции достигали своих исторических максимумов в январе этого года – 108,55 руб., что на 200% выше цены размещения. Однако сильный рубль, низкие цены на алмазы и подавленное настроение на российском рынке спровоцировали сильную коррекцию в этом году. Сейчас акции торгуются по 82 руб., что все равно в два раза дороже, чем на IPO.

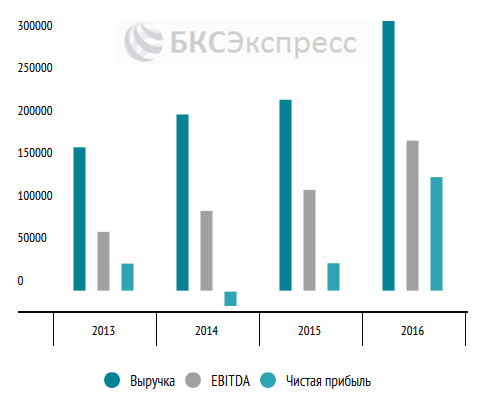

Залогом роста капитализации стали сильные финансовые результаты, особенно в 2016 г., когда рынок алмазов восстанавливался после спада, а рубль слабел против доллара США (что позитивно для экспортеров). С момента размещения инвесторы получили в виде дивидендов 5,03 руб. на акцию и скоро заработают еще 8,93 руб.

Финрезы Алросы

М.Видео

ОАО «Компания «М.Видео» — крупнейшая розничная сеть по объемам продаж электроники и бытовой техники в России, занимает лидирующее положение на рынке по объемам продаж и доле занимаемых торговых площадей.

М.Видео, таймфрейм 1 месяц

М.Видео провела IPO в ноябре 2007 г. по $6,95 за акцию, немного ниже середины объявленного диапазона ($6,75-7,25). В итоге объем акций в свободном обращении составил немного ниже 30%.

Эксперты называли цену размещения справедливой, но не дешевой. Потенциал роста на тот момент мог достигать более 20%, по оценкам аналитиков. Мультипликаторы были ниже, чем у конкурентов в российском продуктовом ритейле.

В первый год торгов рост котировок М.Видео достигал 28%, но во время кризиса 2008 г. бумаги подешевели почти в 10 раз. Однако затем акции смогли восстановиться. На сегодняшний день они торгуются в два раза дороже, чем на IPO.

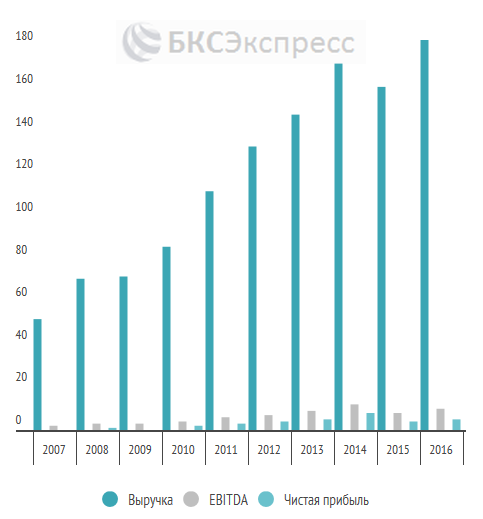

Компания за 10 лет нарастила выручку в 3,5 раза, EBITDA увеличилась в 4 раза, чистая прибыль показала почти десятикратный рост. Кроме того, с момента размещения инвесторы получили в виде дивидендов солидную сумму – 147,8 руб. на акцию или более 80% от цены IPO.

Финрезы М.Видео