Мы пересматриваем наши финансовые прогнозы для «Аэрофлота» с учетом последних опубликованных финансовых и операционных результатов.

Мы повысили нашу целевую цену до 190 руб. со 125 руб. и подтверждаем рекомендацию ПОКУПАТЬ акции компании. Несмотря на трехкратный рост их стоимости в прошлом году на фоне великолепных финансовых результатов, инвестиционная привлекательность «Аэрофлота» остается высокой. Во-первых, национальный перевозчик является прямым бенефициаром восстановления российской экономики и роста доходов россиян, что должно поддержать сильный рост трафика в 2017. Во-вторых, в случае, если коэффициент дивидендных выплат составит 50% от чистой прибыли, в соответствии с планами правительства, «Аэрофлот» может выплатить дивиденды в размере более 20 руб. на акцию, что предполагает доходность около 15% — самую высокую среди ликвидных российских акций. И наконец, оценка компании не выглядит дорогой — компания торгуется с мультипликаторами EV/EBITDAR 2017П равным 5.3x и P/E равным 4.7х, которые предполагают дисконт 10-50% к мировым аналогам.

Рост трафика на внутренних направлениях поддержал рынок авиаперевозок в России в 2016, международные направления окажут поддержку в 2017. Российский рынок авиаперевозок упал на 5,4% по показателю пассажиропотока за 11M16: -23% — на международных направлениях и +6,7% — на внутренних. При этом октябрь и ноябрь, стали особенными, поскольку пассажиропоток в России вышел в плюс и продемонстрировал очень сильные показатели — +4% в октябре (-1,8% на международных маршрутах и +8,2% на внутренних) и +16%! в ноябре (+12,1% на международных маршрутах и 18,4% на внутренних). По нашим оценкам, около 31 млн россиян воспользовались международными рейсами в 2016. Это на 33% ниже по сравнению с самым высоким показателем, достигнутым в 2014 (46,9 млн) и близко к показателю 2011 (31,4 млн), хотя на статистику оказывает влияние украинский конфликт. Мы ожидаем увидеть сильный рост — не менее чем на 10% г/г на международных направлениях в 2017 за счет: a) возобновление полетов в Турцию и Египет, которые являются самыми популярными направлениями отдыха для россиян; b) укрепления рубля, которое сделает международные поездки более привлекательными для россиян; c) роста уверенности потребителей, который повысит спрос на услуги авиакомпаний. Внутренний рынок может вырасти, по крайней мере, на 7% в 2017, что соответствует показателю 2016, благодаря дальнейшему развитию бюджетных перевозок и притока пассажиров от РЖД.

Дивидендная доходность «Аэрофлота» может вырасти вплоть до 15%. По нашим прогнозам, чистая прибыль «Аэрофлота» за 2016 составит 43,4 млрд руб., учитывая почти нулевую чистую прибыль за 4К16, которая будет считаться хорошим результатом, если учесть, что в предыдущие годы компания получала убытки. Существующая дивидендная политика «Аэрофлота» предполагает коэффициент выплат 25% от чистой прибыли по МСФО, однако во время встречи президента Владимира Путина с гендиректором компании Виталием Савельевым в прошлом году г-н Савельев сказал, что компания готова применять коэффициент выплат 50% как госкомпания, в соответствии с директивой правительства, если таковая будет. В этом случае «Аэрофлот» выплатит 21,7 млрд руб. или 21,8 руб. на акцию, что предполагает дивидендную доходность около 15%.

Оценка и катализаторы. Оценка «Аэрофлота» очень чувствительна даже к несущественным изменениям в переменных или целевых мультипликаторах. По нашим оценкам, компания торгуется с мультипликатором EV/EBITDAR 2017П равным 5.3x против 5.7x у мировых аналогов. По мультипликатору P/E 2017П акции компании торгуются со значением 4.7x против 8.8x у мировых аналогов. Наша целевая цена представляет собой среднее арифметическое оценки по DCF, целевого мультипликатора EV/EBITDAR равного 5.5x и P/E равного 6.0х. Краткосрочные катализаторы включают в себя публикацию месячных операционные результаты, результатов по МСФО за 2016 в конце марта, которые важны для дивидендов, и сами дивиденды, которые будут рекомендованы советом директоров в мае.

Результаты «Аэрофлота» за 2017 по МСФО могут оказаться ниже предыдущего года. По нашим прогнозам, EBITDA компании снизится на 13,5% г/г до 77 млрд руб. (1.8 млрд долл. при куре 65 руб за долл), рентабельность EBITDA составит 13,9% (17,3% за 2016П), а чистая прибыль может сократиться на 23% г/г до 37 млрд руб. (570 млн долл.) На результаты могут повлиять следующие факторы:

— Коэффициент занятости пассажирских кресел будет на 1-1,5% ниже по сравнению с 2016, поскольку ведущие российские перевозчики, включая «Аэрофлот», нарастили провозные емкости после банкротства «Трансаэро». Собственный парк самолетов «Аэрофлота» увеличится (нетто) на 37 самолетов в этом году, а его провозные емкости (ASK) прибавят 10% г/г.

— Ослабление евро относительно доллара может оказать давление на рентабельность «Аэрофлота», так как около 15% выручки от перевозок компания получает в евро. Возможный паритет доллара-евро может стоить «Аэрофлоту» 5-6 млрд руб. EBITDA.

— Ослабление рубля делает российских пилотов одними из самых низкооплачиваемых в мире. Кроме того, банкротство «Трансаэро» привело к временному избытку пилотов в России, однако мы ожидаем, что этот эффект уже исчерпывает себя, и авиалиниям вскоре придется повышать зарплаты. Мы ожидаем ускоренный рост затрат на персонал (пилотов) у «Аэрофлота» (+20% г/г).

Мы не уверены, что эти прогнозы могут материализоваться, но предпочитаем исходить из консервативных предположений. В то же самое время мы не думаем, что падение рентабельности будет негативно воспринято инвесторами, поскольку 2016 год, несомненно, был исключительным, и на нем сказались разовые факторы. Даже при наших прогнозах компания генерирует впечатляющий денежный поток, который будет стимулировать рост акций.

Источник

«Аэрофлот» готов в 2017 году направить на дивиденды 50% чистой прибыли

«Аэрофлот» готов направить на дивиденды в 2017 году 50% от чистой прибыли по МСФО, сказал журналистам генеральный директор группы «Аэрофлот» Виталий Савельев в кулуарах конференции Skyservice. Он пояснил, что пока такой директивы от правительства не поступало, но компания к этому готова.

«Нет, такой директивы пока нет (директивы правительства направить на дивиденды 50% прибыли. — RNS). Мы ее ожидаем и слышали очень много заявлений и Шувалова Игоря Ивановича, первого вице-премьера, и Дворковича Аркадия Владимировича, вице-премьера российского правительства. Мы исходим из того, что менеджмент компании считает возможным для себя в этом году заплатить 50% дивидендов. Какое решение будет у правительства — это вопрос к нему. Мы абсолютно готовы», — отметил он.

Савельев сказал, что рекомендация совета директоров по выплате дивидендов будет по итогам заседания совета в мае.

В конце сентября 2016 года Савельев в ходе встречи с президентом РФ Владимиром Путиным также говорил, что «Аэрофлот» может выплатить дивиденды в размере 50% от чистой прибыли, если правительство примет решение о выплате дивидендов и компания пройдет все корпоративные процедуры.

Чистая прибыль группы «Аэрофлот» в 2016 году по МСФО составила 38,83 млрд руб. против убытка годом ранее в размере 6,49 млрд руб. Выручка увеличилась на 19,4% — до 495,88 млрд руб.

По итогам 2015 года акционеры «Аэрофлота» приняли решение не выплачивать дивиденды в связи с убытком компании по стандартам РСБУ и МСФО. Убыток «Аэрофлота» по МСФО за 2015 год составил 6,4 млрд руб. против убытка в 17,1 млрд руб. в 2014 году.

До дивидендной отсечки коррекция в акциях Аэрофлота будет, так как это довольно ожидаемое событие (50% от чистой прибыли по МСФО), которое отчасти уже отыграно. Спекулянты могут начать фиксировать позиции намного раньше отсечки, возможно после объявления решения совета директоров. Тем более что дивиденды будут выплачиваться не раньше июля. Возможно, потенциал роста до отсечки будет ограничен где-то в районе 190-200.

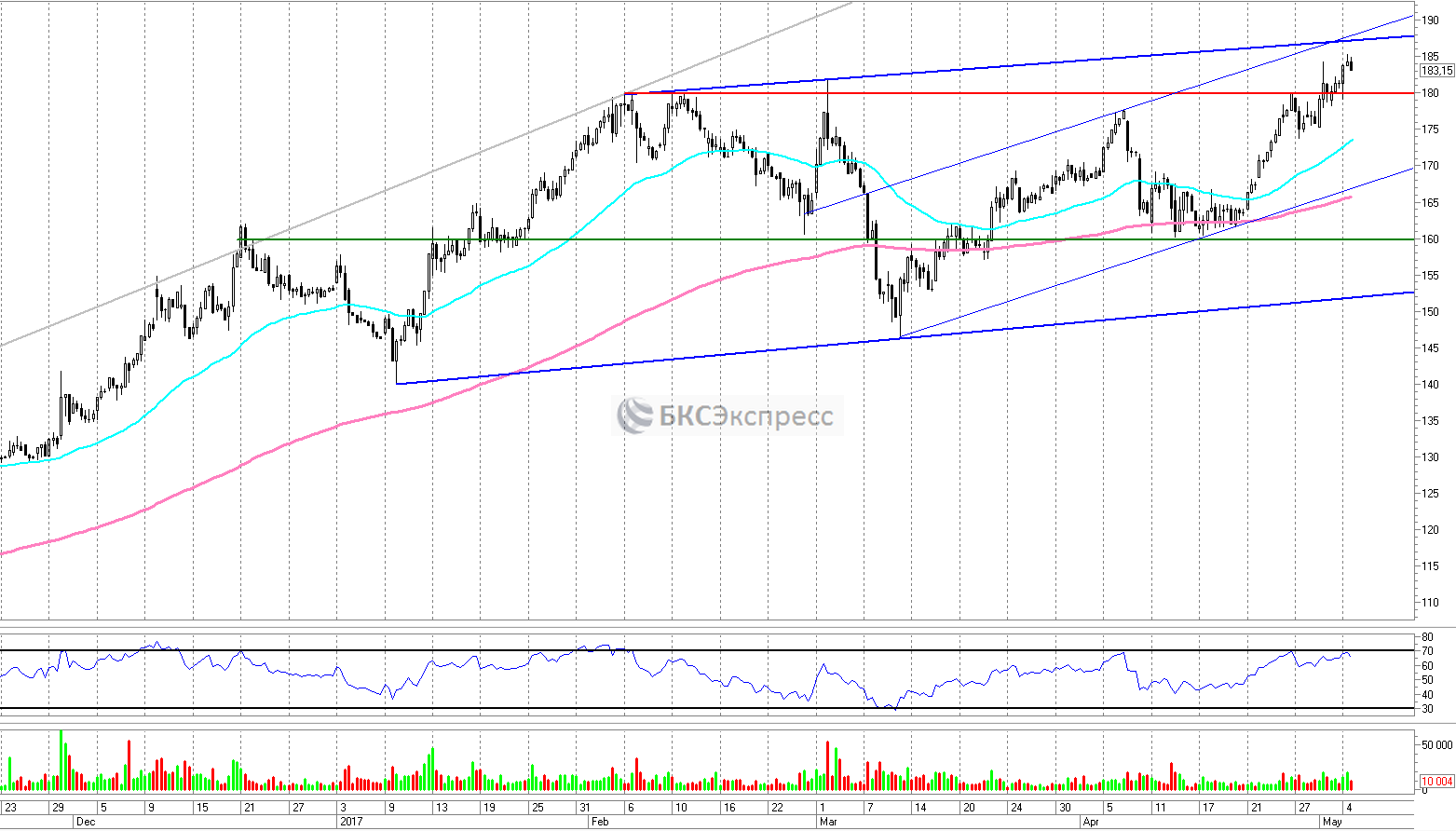

Технический анализ акций Аэрофлота

Акции Аэрофлота сохраняют свою силу, несмотря ни на что. Котировки 4 мая 2017 опять обновили свой исторический максимум. Но цели текущей волны роста уже могут быть где-то неподалеку. Через 188-190 проходит трендовое сопротивление полуторамесячного восходящего канала. Здесь активность продавцов опять может увеличиться. Но мы по-прежнему строго не рекомендуем шортить эти бумаги.

С технической точки зрения пока нет каких-либо явно негативных сигналов. Котировки после пробоя важного уровня 180 все еще удерживаются выше и «смотрят вверх». Сигналов перекупленности на RSI сейчас нет.

В рамках up-тренда с середины марта акции подорожали уже более чем на четверть. Инвесторы сейчас ждут рекомендации совета директоров по дивидендам за 2016 г. В случае если они окажутся в рамках прогноза 16,85 руб. на акцию, то тенденция может вскоре перейти к коррекции.

Временной анализ акций Аэрофлота

Как бы высоко не рос Аэрофлот, его ждет падение. Дно в акциях Аэрофлота должны нащупать, как и во многих российских акциях после президентских выборов в России в марте 2018 года.