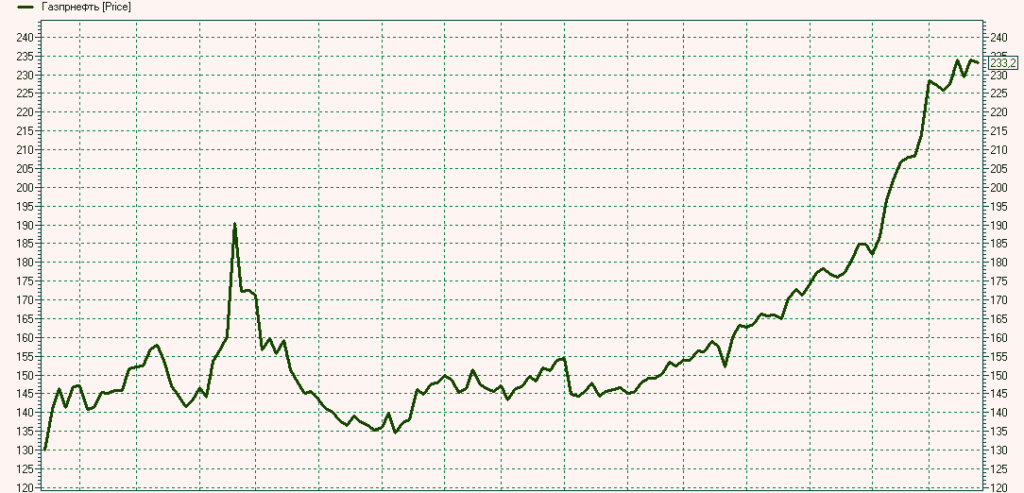

Пока все следили за выборами в США мудрые инвесторы скупали действительно ценный актив – ПАО «Газпромнефть», которая за 2016 год выросла на 44% со 160 до 230 рублей. Сегодня посмотрим почему.

Кто не знает, то 95,7% ПАО «Газпромнефть» принадлежит нашему достоянию — Газпрому. Да, именно тому, который вы все ненавидите. А зря. Ведь в отличии от своей материнской компании Газпромнефть чувствует себя просто прекрасно.

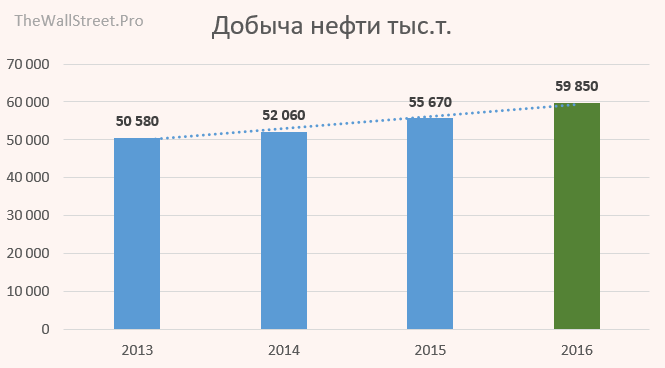

Производственные показатели компании

Добыча нефти растет каждый год и достигла максимального значения в 2016 году – 59,8 млн. тонн нефти.

Добыча газа растет ударными темпами в последние годы

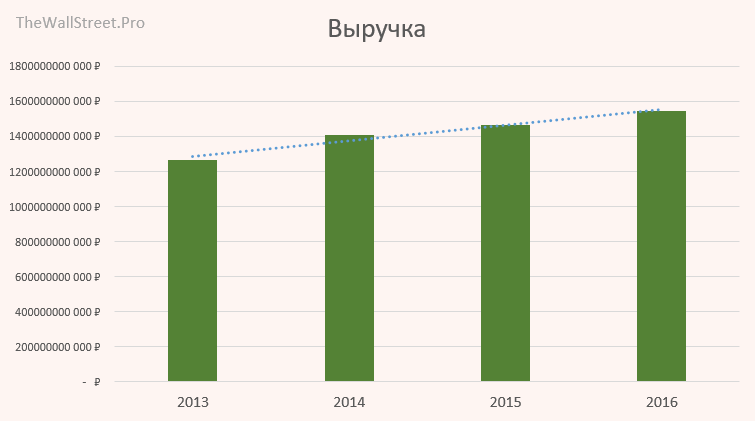

Финансовые показатели компании

Выручка достигла 1,5 трлн. рублей, показав новый рекорд.

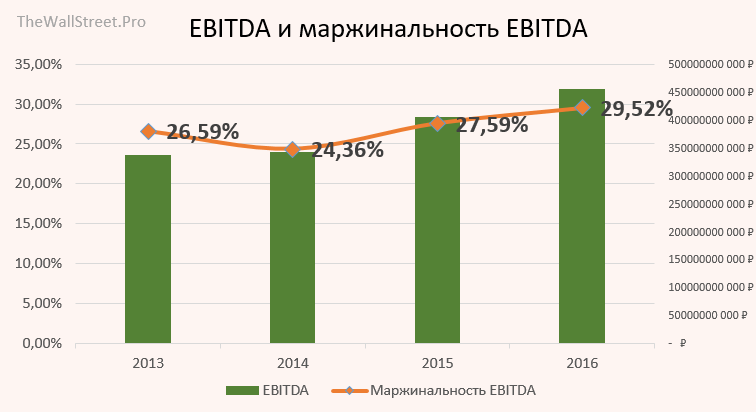

Маржинальность и сама EBITDA на рекордных значениях. Маржинальность достигла 29,5% — пожалуй лучшая в отрасли (ждем, конечно, отчета ближайшего конкурента по эффективности -Татнефть)

Чистая прибыль — новый максимум в 200 миллиардов. Что это значит? А то, что дивидендов будет в 2 раза больше, чем за 2015 год. В этом плане все хорошо, кроме доходности из-за роста котировок.

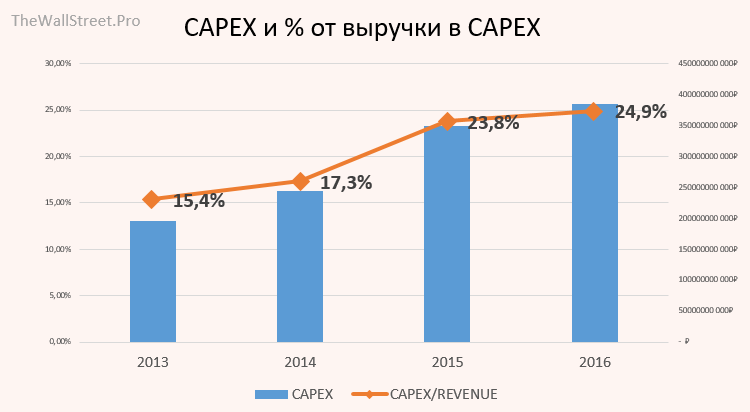

Капитальные вложения растут последние годы в связи с большими вложениями в разработку и добычу. Чуть ниже мы увидим, что это реально приносит отдачу. Например, с мая 2016 года начали добывать нефть в Арктике! Это вам не картошку выращивать)

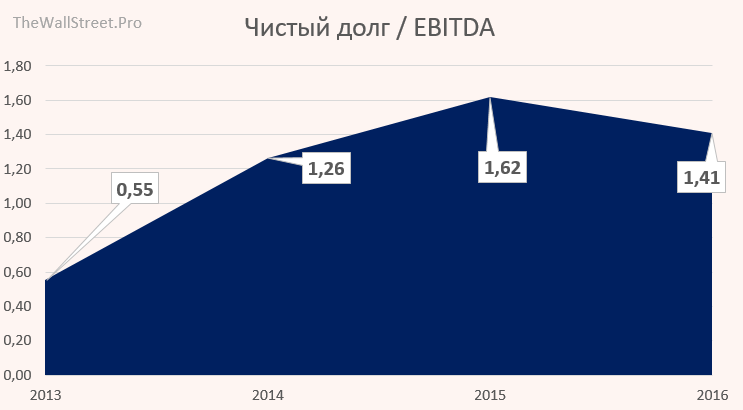

Финансировать все эти вложения приходится за счет увеличения долга, но как мы видим отношение долга к EBITDA за 2016 год снизился, при том, что кап. затраты выросли. Хороший сигнал, говорящий о том, что собственных денег и рентабельности достаточно, чтобы тянуть серьезные инвестиции.

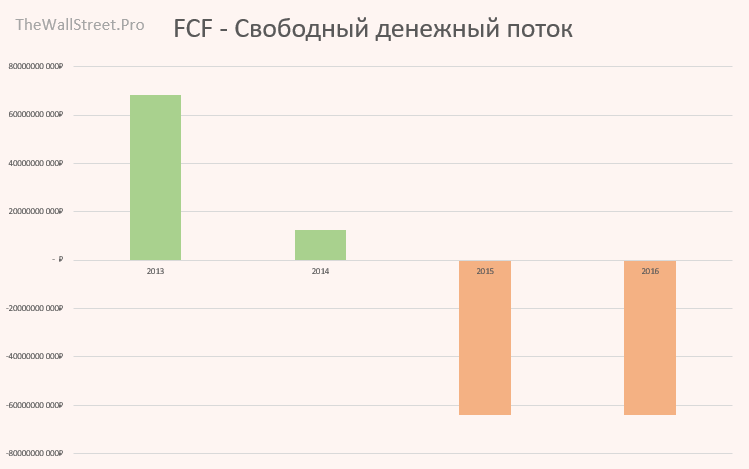

Свободный денежный поток отрицательный из-за высоких вложений.

Оценка стоимости компании

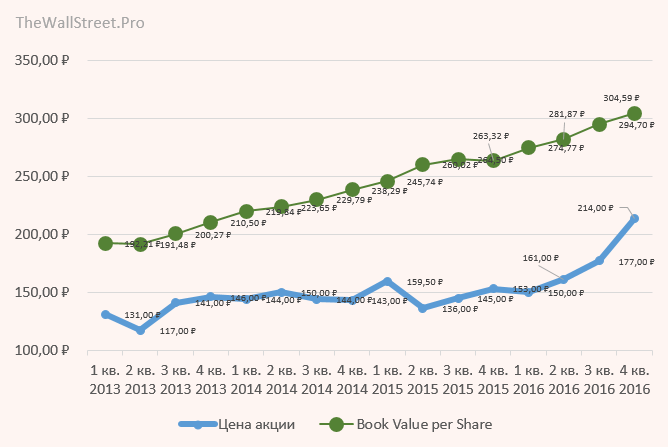

Очень показателен график балансовой стоимости приходящийся на 1 акцию. Очень хорошо видно, как компания планомерно создает реальную стоимость для своих акционеров. На сегодняшний день балансовая стоимость, приходящаяся на 1 акцию, составляет порядка 305 рублей. Рыночная же стоимость около 230 рублей. Рынок пока дает дисконт к балансовой стоимости, который стремительно сокращался весь 2016 год.

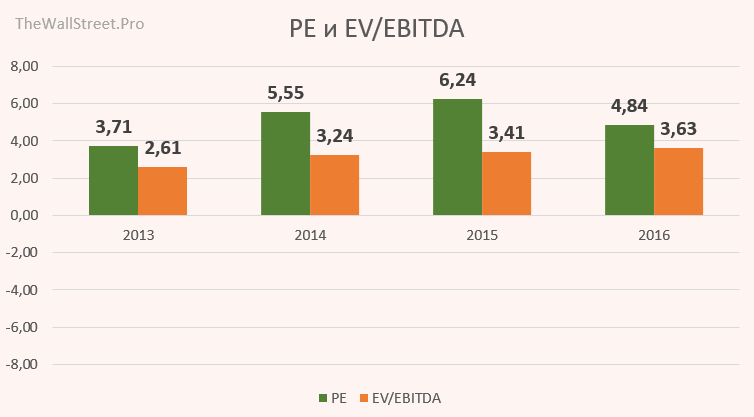

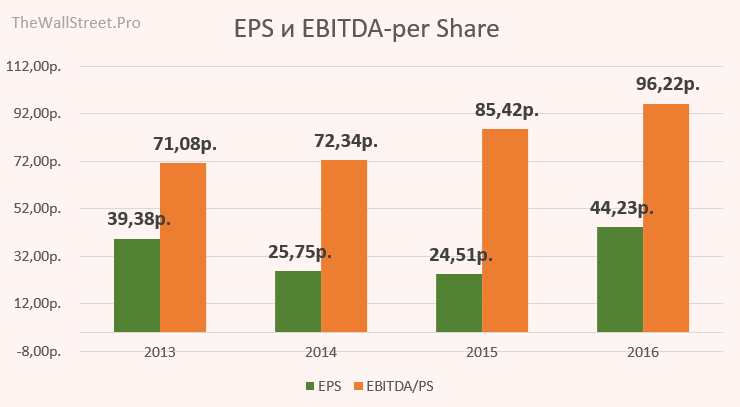

Показатели дохода на 1 акцию очень низкие.

P/E = 4.84

EV/EBITDA 3.63

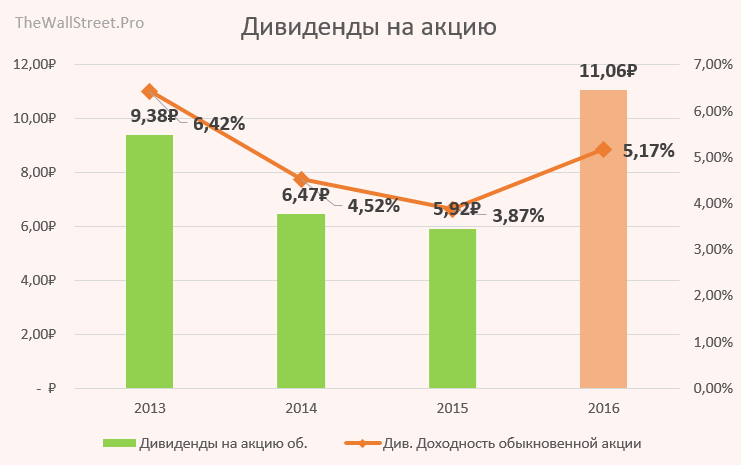

Дивиденды в 2017 году

Послушав конференц-колл, могу сказать, что менеджмент намерен выплатить в этом году значительно больше чем в прошлом. Это связанно с тем, что прибыль выросла почти в 2 раза. Последние годы компания платила 25% от чистой прибыли по МСФО. Если мы спроецируем, что компания выплатит 25% от 200 миллиардов, то примерно получится 11 рублей на акцию. Доходность конечно не самая приятная – 5,17%, но кто мешал вам купить акции в начале 2016 года? Тогда доходность была бы выше 10% для вас. Истинный инвестор должен покупать не то, что сейчас есть на рынке, а то, что будет!

Заключение

Компания очень динамично развивается и не намерена снижать капитальные затраты в 2017 году со слов менеджмента. Скорее всего в 2017 году добыча вырастет еще. Денежный поток также увеличится. По мультипликаторам компания очень дешевая, однако не дает достаточной дивидендной доходности пока. Если дивиденды для вас не так значимы, то компания выглядит очень интересно для потенциального кандидата в свой портфель среди нефтяных компаний.