- Укрепление рубля и замедление инфляции дают возможность ЦБ вновь снизить ключевую ставку в апреле

- ЦБ будет выбирать между снижением на 0.25% и 0.5%, мы склоняемся к тому, что регулятор выберет первый, более консервативный вариант

- К началу лета инфляция, скорее всего, упадёт ниже 4%, поэтому ЦБ будет действовать более решительно. Мы ждем снижение ставки на 0.5% в июне

- К концу года ключевая ставка будет снижена до 8,25%

- Понижение кривой процентных ставок в России всё еще оставляет хорошие возможности для получения дополнительной доходности на долговом рынке

Инфляция продолжает замедление

Потребительская инфляция в России остаётся вблизи исторических минимумов, составив 4.2% в годовом выражении по итогам марта 2017 года. Тенденция замедления роста цен совпадает с нашим базовым прогнозом на первую половину года, хотя темп выглядит более заметным, чем предполагалось.

Потребительская инфляция в России остаётся вблизи исторических минимумов, составив 4.2% в годовом выражении по итогам марта 2017 года. Тенденция замедления роста цен совпадает с нашим базовым прогнозом на первую половину года, хотя темп выглядит более заметным, чем предполагалось.

Влияние рубля

Российская валюта относительно доллара в начале года показала рост почти на 20% в годовом выражении, внеся главный вклад в падение инфляции быстрее прогнозов. В течение 2017 года крепкий рубль продолжит оказывать положительный эффект на замедление роста потребительских цен, который в мае и июне, скорее всего, окажется ниже 4%.

Тем не менее, к концу 2017 года мы ждем ускорения инфляции, вызванного как ожидаемым ослаблением рубля (на 10% от текущего уровня), так и снижением эффекта «высокой базы» цен прошлого года.

Цены мировых товарных рынков

Помимо непосредственно укрепления рубля на замедление инфляции влияет отсутствие роста цен на товарных рынках. За последние два месяца индекс цен на мировые товары в рублях снизился до минимума с конца 2014 года, что будет оказывать дополнительный дефляционный эффект на цены в ближайшие месяцы.

Кредитование

Краткосрочные колебания курса рубля важны при определении текущих трендов инфляции, однако основным долгосрочным фактором влияния на потребительские цены, по нашей оценке, является темп роста денежной массы.

В России денежная масса растёт значительно ниже средних исторических значений, и у нас есть основания полагать, что тенденция сохранится в ближайшие годы. Основным фактором этого является низкий спрос на деньги в результате экономического кризиса последних лет и высоких реальных процентных ставок, поддерживаемых Центральным банком для борьбы с инфляцией.

В начале 2017 года корпоративное кредитование продолжает стагнировать, прибавляя за год всего 2,5% в номинальном выражении. Портфель кредитов для потребительского сектора в феврале показывает слабый рост после снижения в течение прошлого года. Мы ожидаем, что снижение процентных ставок и стабилизация макроэкономических условий оживят деловую активность в российской экономике и способствуют росту кредитования. Тем не менее, его темпы будут слишком незначительными, чтобы повлиять на ускорение инфляции.

Бюджетная политика

Если население и бизнес не берут кредиты, то стимулировать деловую активность и, соответственно, кредитование и рост денежной массы может государство через увеличение бюджетного дефицита. Однако текущая бюджетная политика остаётся сдерживающей — реализуется заморозка номинальных расходов бюджета и сокращение бюджетного дефицита. При текущих параметрах политики мы не ожидаем, что государство окажет заметное инфляционной воздействие на экономику в ближайшие годы.

Сценарий для инфляции

Укрепление рубля при стабильных ценах на мировых товарных рынках приведут к замедлению годовой инфляции ниже 4% к середине 2017 года. По нашей оценке при курсе в 55 рублей за доллар, рост цен может замедлиться до уровня ниже 3%. К концу года мы ждем ослабление рубля примерно на 10% от текущих уровней, поэтому инфляция «восстановится» до отметки в 4,5% к декабрю.

Инфляционные ожидания

В начале 2017 года снижается не только официальная инфляция, фиксируемая Росстатом, но и ожидаемая населением. Согласно опросам ФОМ, показатель все еще выше 10%, но к марту достиг минимума с середины 2013 года. Мы полагаем, что это ещё дополнительный аргумент для более быстрого снижения ключевой ставки ЦБ, чем в прошлом году.

Действия ЦБ и процентные ставки

Укрепление рубля, сильнее чем ожидалось, падение официальной инфляции ниже таргета, а также снижение инфляционных ожиданий населения заставят Центральный банк действовать гораздо более агрессивно в течение 2017 года. В апреле глава регулятора Эльвира Набиуллина фактически подтвердила, что по итогам апрельского заседания следует вновь ожидать снижения ставки, причем выбор между понижением на 0.25% и 0.5% остаётся открытым.

Поскольку заседание является промежуточным, и проходит без пресс-конференции, мы ждем, что ЦБ ограничится консервативным снижением на 0.25%. К июню инфляция, скорее всего, упадёт ниже 4%, и ЦБ будет действовать агрессивнее, снизив ставку на 0.5%. К концу года ключевая ставка составит 8.25%.

Долговой рынок

Благодаря ожидаемому падению ставок, рублевые инструменты с фиксированной доходностью остаются привлекательными для консервативных инвесторов, а также предлагают возможности для инвесторов, готовых к риску.

Купоны и погашение номинала по новым корпоративным облигациям освобождаются от налогов

Последние изменения в законодательстве освобождают частных инверторов от налогообложения купонного дохода по корпоративным облигациям, выпущенным с 2017 по 2019 годы (платежи по государственным и муниципальным облигациям и ранее были освобождены от налогов) и налогообложения прибыли при погашении номинала (если бумаги были куплены по цене ниже номинала и держались до погашения).

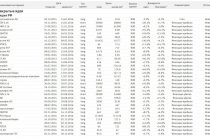

Ниже представлены текущие инвестиционные возможности по таким корпоративным бумагам без налогообложения. Как видно из таблицы, доходность подобных инвестиций существенно превысит доходность банковского депозита (особенно для инвестиций от двух лет) при достаточно умеренных рисках (см. доходность негативного сценария). Следует помнить о необходимости диверсификации вложений.

Последний шанс заработать на росте цены долгосрочных облигаций

Долгосрочные ставки могут перестать снижаться после достижения ключевой ставки уровня в 9% и даже ее дальнейшего снижения. Мы полагаем, что без существенного ускорения экономического роста, сопровождающегося увеличением денежной массы более чем на 20-25% при стабильном или даже укрепляющемся рубле текущие ставки ниже 9% не приведут к значительным изменениям в долгосрочных процентных ставках. Кривая начнет выравниваться и постепенно приходить к нормальному виду, при котором краткосрочные процентные ставки будут ниже долгосрочных.

Это означает, что текущий год, вероятно, является наиболее удачным временем для покупки долгосрочных бумаг, так как ставки на протяжении всей кривой при базовом сценарии покажут снижение до 1% (снижение в 15-ти и 20-ти летних бумагах с фиксированным купоном будет значительно меньше) и ценовое изменение может быть весьма значительным при умеренных рисках.

Ниже представлены ожидаемые доходности для краткосрочных спекулятивных инвестиций в некоторые среднесрочные и долгосрочные ОФЗ и корпоративные бумаги, купоны по которым не облагаются налогом.

Портфели для инвесторов, ожидающих ослабление рубля

Инвесторы, ожидающие значительного ослабления рубля (наш базовый прогноз не разделяет эту точку зрения) для реализации дополнительной доходности через покупку валютных облигаций должны взять на себя некоторый риск (недополучения дохода или даже потерь).

Мы полагаем, что таким инвесторам следует воздержаться от покупки валютных инструментов на весь объем портфеля. Оптимальными портфелями будет распределение 80/20 рублевых и валютных инструментов соответственно для инвестиционного горизонта в один год и 60/40 — для двух лет. Такие портфели оптимально сбалансируют относительно высокую ожидаемую доходность (в случае реализации ожиданий существенного ослабления рубля) и умеренный риск. Ниже мы представляет эти два портфеля и их ожидаемые доходности для пяти различных сценариев.

![Трейдинг за стеклом. Выпуск №312 [Четверг, 27 апреля]](http://kommerstant.ru/wp-content/uploads/bfi_thumb/c1479cd2d6a2d63d2ef6d8d97f90f650-33pl0v5kihe7b298xmr8y2.jpg)