Мировая экономика

По нашим оценкам, предвыборная программа Д. Трампа, нацеленная на стимулирование промышленности и инвестиций и оцениваемая в 4 трлн долл. в ближайшие 10 лет, затянет текущий экономический цикл в США – риски рецессии отодвигаются, скорее, на 2018 год. Благодаря «фактору Трампа» мы ждем, что рост ВВП США в 2017 г. составит 1,7%, чуть выше, чем в 2016 г. Мы также ожидаем небольшое замедление темпов роста ВВП еврозоны и нормализацию инфляционного фона при умеренном замедлении Китая, — последнее будет сопровождаться девальвацией юаня и усилением оттока капитала.

Глобальные рынки

Кривые UST и LIBOR USD на фоне роста инфляционных ожиданий и повышения ставки ФРС практически параллельно сместились вверх, что повышает привлекательность номинированных в американской валюте активов в 2017г. Рынки акций DM, в большей степени ориентированные на «фактор Трампа», еще продолжат переоцениваться вверх как за счет растяжения мультипликаторов, так и ожидаемого роста прибыли на акцию. Кредитные спрэды IG, HY и EMBI могут остаться на текущем уровне или сузиться по мере выпрямления кривой UST и снижения кредитного риска по сырьевому сектору. Мы достаточно сдержанно оцениваем потенциал укрепления валют EM в 2017 году: риски по долларовым ставкам и потенциал инерционного роста доходностей в США в течение года будут снижать привлекательность активов ЕМ, в то время как перспективы ускорения мировой торговли, бенефициарами которой являются ЕМ, остаются ограниченными из-за Китая.

Нефть

Наш базовый прогноз на 2017 год предполагает, что среднегодовая цена на нефть марки Brent составит 54 долл./барр. Ключевым риском нашему прогнозу считаем восстановление добычи нефти на сланцевых месторождениях в Америке. Прежде всего, отметим, что темпы снижения добычи в 2016 г. замедлились до 4% г/г, а если смотреть с июля 2016 г., то добыча вовсе выросла на 360 тыс. барр./день – до 8,79 млн барр./день. Соглашение ОПЕК+ дает нефти некоторый повод для роста, что, в свою очередь, приводит к активизации сланцевых производителей в США: так, число активных буровых установок начало расти с середины 2016 года и уже практически сравнялось с уровнями начала года. По нашим расчетам, уже с мая-июня 2017 г. добыча нефти в США перевалит за 9 млн барр./день. Многие сланцевые производители планируют нарастить CapEx в 2017 г.: так, по самым консервативным прогнозам, расходы на разведку и добычу вырастут на 24,3% г/г – до 82,7 млрд долл. Отдельно отметим и предвыборные планы Д.Трампа — снять ограничения на добычу нефти и бурение скважин на землях, находящихся в фед.собственности и содействовать строительству нефтегазовой инфраструктуры — трубопроводов. Издержки сланцевиков в 2016 г. снизились до 30 долл./барр., но потенциал дальнейшего их снижения уже минимален, мы прогнозируем рост себестоимости до 34 долл./барр. в 2017 г.

Цены на нефть и прогноз по спросу-предложению

Источник: EIA, PSB Research

Российская экономика

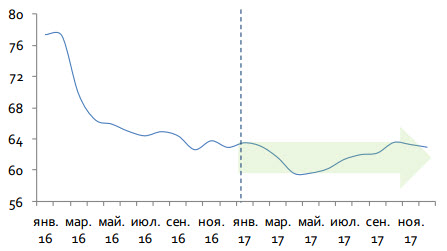

Экономика постепенно переходит к фазе восстановления, и мы ждем положительных темпов роста уже с 1 кв. 2017 г. В целом, по итогам 2017 г. российский ВВП вырастет на 1,1% г/г. Мы прогнозируем дальнейшее оживление инвестиционной активности по мере снижения долговой нагрузки компаний, улучшения кредитных условий и роста потребительской уверенности. На горизонте следующего года мы рассчитываем на то, что при ценах на нефть в диапазоне 50-57 долл./барр. пара доллар/рубль проведет большую часть года в коридоре 58-66 руб./долл., со среднегодовой ценой вблизи 62 руб./долл., риском нахождения ниже 60 руб./долл. в 1 полугодии 2017 г. и возвратом к верхней границе диапазона к концу года.

Рубль

На горизонте 2016 года российская валюта продемонстрировала сильную динамику, прибавив более 20% против в паре с долларом. Поддержка для рубля исходила, в первую очередь, от восстановления нефтяных котировок, привлекательных ставок и относительно высокого спроса на риск на глобальных долговых рынках.

На горизонте следующего года мы рассчитываем на то, что при ценах на нефть в диапазоне 50-57 долл./барр. пара доллар/рубль проведет большую часть года в коридоре 58-66 руб./долл., со среднегодовой ценой вблизи 62 руб./долл., риском нахождения ниже 60 руб./долл. в 1 полугодии 2017 г. и возвратом к верхней границе диапазона к концу года.

Прогноз динамики пары доллар/рубль в 2017 году

Источник: Bloomberg, PSB Research

Отмечаем проблемы значительного дефицита бюджета (2,753 трлн. руб. в проекте бюджета на 2017 год; 2,011 трлн. руб. и 1,142 трлн. руб. в 2018 и 2019 году соответственно) как фактор риска для рубля. Согласно проекту бюджета, Резервный фонд будет полностью исчерпан уже в 2017 году. При текущей скорости трат объемы ФНБ могут к концу 2018 года сократиться до 2,3-2,5 трлн. руб. (из них около 1,6 трлн. руб. находятся в относительно низколиквидных активах, либо стратегических проектах).

На наш взгляд, на горизонте следующего года в случае благоприятного внешнего фона (рост нефтяных цен, благоприятный спрос на риск) есть вероятность возобновления покупок иностранной валюты для пополнения резервов, что будет сдерживать укрепление рубля.

Российский рынок акций

Возможности

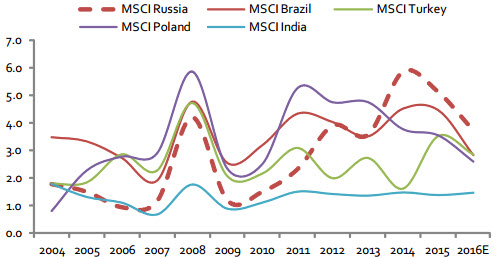

Относительно невысокие фундаментальные оценки рынка и цикличность. Российский рынок акций, несмотря на рост рублевых цен, привлекателен для инвесторов, ориентированных на классическое понимание стоимости. Компании, формирующие базовые индексы, «дешевы» по мультипликаторам и при этом предлагают самую высокую среди EM дивидендную доходность при ожидаемых положительных темпах роста прибыли на акцию и, в большинстве своем, солидном свободном денежном потоке.

Цикличность динамики оценок. По динамике основных мультипликаторов, мы находимся примерно в середине восстановительного цикла. Потенциал для сужения есть как по дивидендной доходности, так и доходности свободного денежного потока (за счет повышения капитализации рынка). У российского рынка солидный потенциал для органического роста EV/EBITDA и сближения со средними оценками.

Дивидендный фактор. В 2016г. коэффициент дивидендных выплат по индексу MSCI Russia повысился до 41% и имеет потенциал для увеличения в 2017-2018гг. на фоне вероятного внедрения обязательной нормы выплат дивидендов в размере 50% от чистой прибыли для госкомпаний.

Дивидендная доходность, %

Источник: Bloomberg, PSB Research

Финрезультаты российских компаний. В ближайшие 12 месяцев, согласно консенсус-прогнозу Bloomberg, прибыль на акцию по компаниям, входящим в индекс ММВБ, может увеличиться на 46% г/г.

Потоки капитала. Отток капитала из России замедлился; дивиденды и дешевизна рынка могут продолжить привлекать спекулянтов в начале года под понижение ключевой ставки Банком России.

Приватизация и IPO. В 2017г. на первичный рынок может выйти множество интересных корпоративных историй, как в рамках приватизации, так и первичных частных размещений. В 2017г. в списке приватизации «Совкомфлот», ВТБ и НМТП, а среди частных компаний с размещением на рынок могут выйти «Юлмарт», «Совкомбанк», Банк «Югра», «Детский мир», «НДВ Групп».

Риски

Страновая премия за риск. В 2017г. мы ожидаем увидеть стабилизацию уровня страновой премии за риск на уровнях конца 2016г. Поскольку мы не ожидаем ее заметного сужения, российский рынок, скорее, лишится в 2017г. фактора роста, связанного с понижением рисков.

Ограниченный фундаментальный потенциал роста по рыночным оценкам (согласно консенсус-прогнозу). К концу ноября 2016г. российский рынок акций приблизился к области фундаментально обоснованных значений, согласно консенсус-оценкам по отдельных бумагам в Bloomberg (2255 пунктов). В 2017г. имеются предпосылки для пересмотра фундам. ориентиров вверх, по мере выхода российской экономики на положительную динамику, но текущая база индекса ММВБ уже достаточно высока.

Санкции и геополитика. Как показала ситуация последних лет, в условиях геополитической напряженности часто возникают события, которые мгновенно меняют восприятие странового риска. Мы не видим сильных предпосылок для появления этих событий в 2017г., но все же считаем, что они могут затруднить рост рынка, если материализуются. Причем больше нас беспокоит риск ухудшения отношений США и КНР, чем отношения стран Запада к России.

Рынок нефти. Мы не ждем в базовом сценарии, что цены на нефть заметно упадут в 1П2017 г. Но во 2П2017 г. исключать это мы не можем на фоне целого ряда рисков, способных воспрепятствовать устойчивому улучшению ситуации на рынке: слабая дисциплина в части сокращения добычи странами ОПЕК и вне-ОПЕК, перспектива роста добычи (и экспорта) нефти в США, девальвация валют стран Персидского залива с удешевлением ее добычи, завершение мега- сделки по IPO Saudi Aramco (до которого СА будет заинтересована в стабильности цен). Мы весьма консервативны в отношении динамики цен во второй половине года.

Внешние глобальные события. Глобальные события, связанные с политическими движениями и выборами в Европе и состоянием финсектора, а также замедлением экономики Китая при усилении оттока капитала могут повысить риски по мировой экономике и оказать сильное влияние на аппетит к риску.

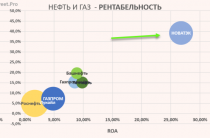

Инвестидеи-2017 в «фишках»: фундаментальная стоимость

В 2017г. рынок сохраняет фундаментальный потенциал для роста, связанный как с восстановлением цен на нефть, так и положительной переоценкой рынка в условиях ожидаемого притока капитала нерезидентов. По нашим базовым ожиданиям, рост индекса ММВБ в 2017г. продолжится к отметке 2570 пунктов, но распределение по бумагам не будет равномерным. Нам нравятся акции компаний, обладающих крепким инвестиционным профилем. В частности, мы отдаем предпочтение акциям компаний, которые продолжат генерировать высокую рентабельность EBITDA/ROAE и обладают положительными ожидаемыми темпами роста финпоказателей ближайшие 5 лет. Важным критерием для нас является высокое качество корпоративного управления, регулярная выплата дивидендов, высокая ликвидность акций и некритичная долговая нагрузка.

Фундаментально обоснованный уровень, согласно нашим моделям, составляет 2760 пунктов по индексу ММВБ и 1530 пунктов по РТС. Однако учитывая большое количество рисков в 2017г., мы устанавливаем более консервативный ориентир движения рынка на уровне 2570 пунктов ММВБ.

Прогноз по индексам ММВБ и РТС на конец 2017 года

4КВ17

ММВБ

— Метод Down-Top

2754 п.

— Линейная регрессия

2386 п.

РТС

— Метод Down-Top

1397 п.

— Линейная регрессия

1584 п.

Источник: Bloomberg, PSB Research

«Сбербанк» (P/BV’17 1.23x; P/E’17 6.5x; CAGR прибыли’15-20: 43%). Мы позитивно оцениваем перспективы акций «Сбербанка» и ожидаем увидеть положительную переоценку на фоне роста прибыли по мере снижения стоимости риска. Устойчивому росту прибыли способствует увеличение чистого процентного и комиссионного доходов, а также рост кредитного портфеля по мере выхода динамики ВВП России на положительную динамику. Ожидаемый рост чистой прибыли в ближайшие 4 года и поэтапное увеличение нормы дивидендных выплат (в следующем году мы ожидаем выплаты на уровне 20% от чистой прибыли) приведут к повышению дивидендной доходности.

«НорНикель» (EV/EBITDA’16 7.5x; EBITDA margin’16: 49%; CAGR выручки’15-20: 6%). Мы полагаем, что акции сохраняют конъюнктурную привлекательность на ожиданиях усиления роста цен на промышленные металлы, щедрых дивидендов и отсутствия значительного потенциала укрепления курса рубля, по нашим оценкам.

«Газпром» (EV/EBITDA’16 3.5x; EBITDA margin’16: 24%; CAGR выручки’15-20: 3%). Акции «Газпрома» дешевы по базовым мультипликаторам и при утверждении обязательной нормы дивидендов могут предложить инвесторам двузначную доходность в 2017-2018гг. «Газпром» является «прокси» на российский рынок и одним из бенефициаров при снятии санкций.

«Аэрофлот» (EV/EBITDA’17 4.1x; EBITDA margin’16: 14%; CAGR выручки’15-20: 12%). Укрепление позиций на рынке авиаперевозок способствовало позитивной динамике пассажиропотока. При постепенном повышении потребительской уверенности и замедлении инфляции, спрос на туристические поездки может повыситься и загруженность кресел авиакомпаний Группы возрастет. Увеличение свободного денежного потока и подпадание в список государственных компаний может вынудить «Аэрофлот» перейти к распределению на выплату дивидендов 50% чистой прибыли по МСФО. Если это случится, «Аэрофлот» выплатит, по нашим оценкам, около 9.6 руб./акцию, что формирует дивидендную доходность 6.3%.

«ЛУКОЙЛ» (EV/EBITDA’16 3.7x; EBITDA margin’16: 14%; CAGR выручки’15-20: 11%). Фундаментальный профиль компании остается крепким, дивидендная доходность в рублях высока, ограничение добычи нефти в соответствии с договоренностями не окажет сильного давления на динамику операционных показателей. Оценки компании по-прежнему очень низки с учетом перспектив дальнейшего восстановления цен на нефть. Учитывая рост наших модельных справедливых цен на нефть, ожидаем дальнейшую положительную переоценку акций.

Дивидендный портфель

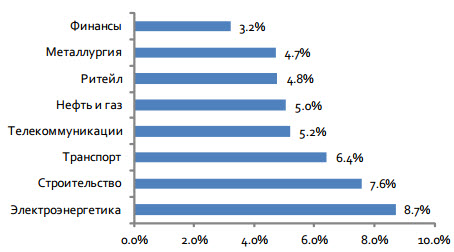

Совокупный дивидендный пул российских публичных компаний в текущем году составил 1,246 трлн руб. и в 2017г. может увеличиться, по нашим расчетам, до 1,493 трлн руб. (+19.8% г/г). Доля нефтегазового сектора сократится на 6.4%, но останется высокой (54.5%, 814 млрд руб.). Вторым по значимости станет металлургический сектор (18.4% от совокупного пула, 274 млрд руб.), финансы (125 млрд руб.) и электроэнергетика (113 млрд руб.).

Текущая дивидендная доходность индекса ММВБ в следующие 12 месяцев оценивается в 4.38%. При этом ряд акции ряда секторов могут выплатить дивиденды, значительно превышающие среднерыночный уровень доходности. Лидируют по уровню дивидендной доходности, по нашим оценкам, электроэнергетика (8.7%), строительство (7.6%), транспорт (6.4%), телекоммуникации (5.2%).

Ожидаемая дивидендная доходность по секторам

Источник: Bloomberg, PSB Research