Светлые перспективы нашей экономики

По итогам 2016 года инфляция составила минимальные за всю историю России 5,4% против 12,9% в 2015 году. ЦБ РФ не спешил снижать ключевую ставку в 2016, используя жесткую монетарную политику, что привело к серьезному укреплению рубля против доллара и евро. Крупные банки во втором полугодии 2016 года снижали ставки по кредитам и депозитам, в октябре зафиксированы нулевые приросты вкладов населения. В ноябре 2016 выросли продажи автомобилей на 0,6%, а Москва поставила рекорд по числу купленных квартир в новостройках. Конец года показал не значительные сигналы оживления нашей экономики, многие компании показали отличные финансовые результаты по итогам 9 месяцев.

Предполагаем, что тенденция снижения инфляции в наступившем году к целевому уровню в 4% продолжится, вероятность достижении показателя целевого уровня инфляции средняя. ЦБ РФ вероятно перейдет к мягкой монетарной политике снижая ключевую ставку, деньги будут стоить дешевле, что приведет к позитивной переоценке нашего рынка, в особенности акций с высокой дивидендной доходностью. Ставки по депозитам будут падать, часть населения будет искать более привлекательную доходность для размещения собственных средств.

Отталкиваясь от такого взгляда на ситуацию в экономике, мы выбираем компании, наиболее интересные с точки зрения фундаментального анализа . В этой статье разберем бумаги Саратовского НПЗ. Это инвестиции не для всех и не на все деньги, но заинтересовавшие меня по нескольким пунктам, об этом, собственно, и материал.

Бумаги Саратовского НПЗ — инвестиции не для всех и не на все деньги

В центре нашего внимания одно из старейших российских нефтеперерабатывающих предприятий, основано в 1934 году, ПАО «Саратовский НПЗ». Акция низколиквидная, необходимо учитывать, что собрать сразу большой объем и быть незаметным для участников торгов достаточно сложно.

Корпоративные события

В марте 2013 года «Саратовский НПЗ» вошел в состав НК «Роснефть», ниже представлена структура акционеров. Основной акционер — ОАО «РН Холдинг» (ранее «ТНК-ВР Холдинг»), одна из крупнейших в России по объему добычи нефти, в 2013 году «Роснефть» консолидировала 100% акций компании, изменив название на «РН Холдинг».

Некоторые данные о бизнесе компании

Мощность «Саратовского НПЗ» составляет 7 млн тонн нефти в год. Завод перерабатывает нефть марки Urals и нефть Саратовского месторождения, поступающую по трубопроводу, а также нефть Сорочинского, Оренбургского и Зайкинского месторождений, поступающую по ж/д. Среди выпускаемой продукции дизельное топливо, неэтилированные бензины, мазут, битумы, техническая сера и вакуумный газойль. Все моторное топливо, выпускаемое компанией, соответствуют классу Евро-5.

В 2016 году Саратовский НПЗ начал выпускать судовое топливо 2 марок — RMG 380 и RMG 700. Завод 60% продукции отгружает на экспорт, остальную реализует на территории РФ.

Некоторые особенности эмитента

С января 2016 некоторые инвесторы стали избавляться от привилегированных акций компании, они снизились с 17 200 до 10 150 рублей. Падение котировок, возможно связано, с затратами предприятия на плановый ремонт, модернизацию, что, в принципе, отразилось в отчете компании, и не имело отношения к колебаниям цен на нефть на мировом рынке. Падение в 40% на растущем рынке — весьма прилично. Бумага весь год была хуже индекса ММВБ, многие поменяли этого эмитента на более привлекательных с подобной дивидендной доходностью или значительно выше. В краткосрочной перспективе такое решение было верным.

Из сопроводительных материалов к отчетности Роснефти следует, что на развитие Саратовского НПЗ в третьем квартале было направлено порядка 1 млрд рублей, это единственное предприятие, по которому объем капитальных затрат вырос. Предполагаем, что в первом квартале 2017 года капитальные затраты будут сокращены

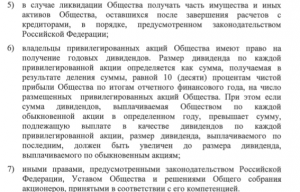

Что касается дивидендной политики Саратовского НПЗ. Открыв устав компании, мы видим: распределение 10% чистой прибыли на количество привилегированных акций. Выдержка из документа ниже:

1 пункт: Дивиденды.

Очень интересуемся эмитентами с вероятной дивидендной доходностью и ростом прибыли в ближайшие годы. В данном случае рассматриваем только привилегированные акции с целью получения постоянного денежного потока.

В январе — сентябре 2016 года, в сравнении с показателем годом ранее, завод сократил чистую прибыль по РСБУ в 3 раза до 1,77 млрд рублей. При этом себестоимость реализации снизилась всего на 14.2%, до 5,43 млрд руб.

Отчет РСБУ за 9 месяцев 2016 года:

Otchet_o_finansovykh_rezultatakh_na_30_09_2016

Bukhgalterskiy_balans_na_30_09_2016

На графике представлена дивидендная история компании:

Считаем предварительный размер дивиденда на привилегированные акции исходя из текущей чистой прибыли:

1.77 млрд. руб. *10% =

177 млн. рублей/239 337 шт. = 710 руб./ акция

Дивидендная доходность по итогам 9 месяцев 2016 года получается:

710 руб./10 150 (курс акции) *100 = 6,99%

Впереди еще итоги 4 квартала 2016, мы прогнозируем размер дивиденда по итогам года не менее 950 рублей, при текущей цене акций это более 9%.

2 пункт: Недооцененность эмитента.

Акции компании торгуются ниже балансовой стоимости Р/ВV — 0,42 и Р/Е при текущей прибыли ниже 6.

Соотношение долг/ активы составляет 19,46%. Бумаги Саратовского НПЗ привлекательны для среднесрочных вложений с целью переоценки стоимости.

| Год | Выручка, тыс. руб | Чистая прибыль, тыс. руб | Р/Е | Р/ВV | Р/S | Цена акции ао/ап* |

| 2012 | 11 596 780 | 2 007 051 | 2,39 | 0,54 | 0,41 | 4500 / 5705 |

| 2013 | 12 589 285 | 2 490 280 | 3,74 | 0,83 | 0,74 | 8000/13400 |

| 2014 | 14 952 628 | 4 271 667 | 2,73 | 0,77 | 0,78 | 11400/12500 |

| 2015 | 14 499 597 | 4 324 281 | 2,82 | 0,64 | 0,84 | 11200/15300 |

| 2016, 9 мес | 8 108 837 | 1 771 717 | 4,86 | 0,42 | 1,06 | 8200/9900 |

*Акции обыкновенные/акции привилегированные

В 2014 году компания Роснефть оценивала стоимость Саратовского НПЗ в 400 — 500 млн. долларов, с целью продажи завода по причине избытка переработки. Договориться не удалось в связи со сложностями с поставками нефти на завод, а также его техническим состоянием. По текущему курсу доллара это было бы 24-30 млрд рублей, что почти в трое ниже нынешней рыночной капитализации компании.

После окончания модернизации завода чистая прибыль будет сопоставима с показателями 2014 — 2015 гг., дивидендная доходность удвоится, курсовая стоимость акций может вырасти.

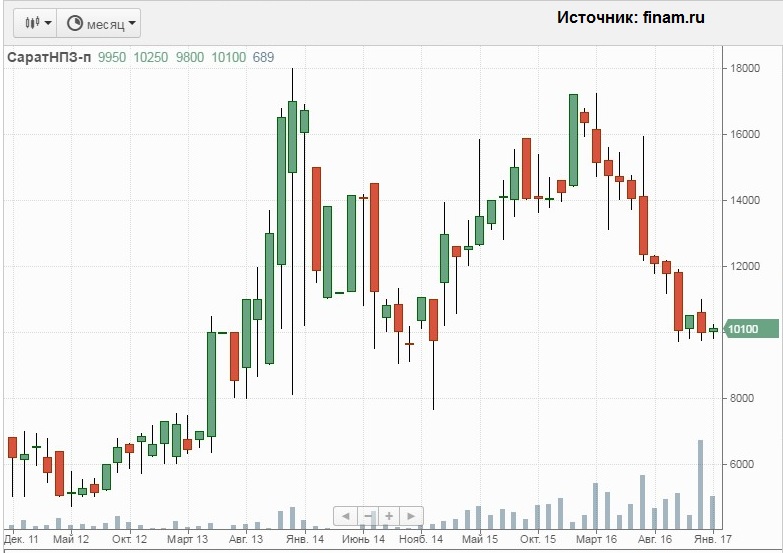

3 пункт: Технический анализ.

Этому способу анализа мы не уделяем основного внимания, но считаем, что право не смотреть графики и не разбираться в них — это только для тех у кого такая стратегия. Мы стараемся комплексно исследовать и финансовое состояние компании и динамику её акций.

Каждая свечка — месяц, выбранный интервал — 5 лет. Виден спад на 40% за прошлый год. Самое главное это объем торгов, в декабре он был рекордный при достаточно низкой волатильности, есть высокая вероятность, что профучастники для кого-то собирали пакет акций. Поэтому считаем, что это обстоятельство косвенно подтверждает предыдущие выводы, сделанные в статье и какие-то участники рынка уже обратили внимание предприятие.

Рекомендуемая доля бумаги в портфеле не более 7%.

Данная информация не будет является указанием к действиям, мы призываем Вас самостоятельно принимать инвестиционные решения. Редакция не несет ответственности за любые прямые или косвенные убытки от использования информации.