Эксперты рекомендуют охотникам за прибылью искать идеи среди эмитентов, которые зарабатывают в рублях и сохраняют потенциал роста. Дивидендный сезон 2017 года обещает быть интересным и сложным. Компании отлично заработали в прошедшем периоде и готовы делиться с собственниками.

Вместе с тем успехи эмитентов по итогам первых 9 месяцев 2016 года уже учтены в текущих ценах акций. Так, индекс ММВБ с начала ноября 2016 года к 26 января 2017 года вырос почти на 12%. Участникам рынка, формирующим дивидендные портфели, придется покупать подорожавшие активы.

Специальная половина

Объектом главных ставок на дивидендном поле в 2017 году остаются государственные компании. В прошлом году их обязали выплатить собственникам 50% чистой прибыли, но некоторые эмитенты смогли обойти обязательства, сославшись на высокие инвестиционные затраты. В их числе «Роснефть», которая поделила между акционерами 35% чистой прибыли. Главным разочарованием стал «Газпром», направивший на дивиденды всего 23% чистой прибыли по Международным стандартам финансовой отчетности (МСФО).

По итогам 2016 года Министерство финансов РФ намеревалось сохранить и ужесточить установленную годом ранее норму отчислений, добившись выплат от всех эмитентов, держателями акций которых является государство. Между тем, по словам заместителя министра финансов Алексея Моисеева, правительство вернуло законопроект на доработку.

«В дискуссии по поводу нормы дивидендных выплат у сторон появился как минимум еще 1 месяц для поиска убедительных аргументов. На наш взгляд, государственные компании обязуют выплачивать 50% чистой прибыли, но опять же исключения будут присутствовать», — считает ведущий аналитик «КИТ Финанс Брокер» Анна Устинова.

Слишком неплохо

«На фоне роста промышленного производства и цен на нефть исключения относительно нормы дивидендов будут сделаны для ряда компаний», — соглашается с коллегой блогер, частный инвестор, ведущий дивидендный портфель, Лариса Морозова.

С учетом подъема, стартовавшего в ноябре, укрепления рубля и роста цен на нефть бюджет получит дополнительный доход в виде налогов и прибыли энергетических компаний, так что средства от дивидендов будут не так остро необходимы, как годом ранее.

По оценкам аналитиков, в текущем году акционеры «Газпрома» снова не увидят обещанной половины прибыли по стандартам МСФО. Лариса Морозова считает, что держателям дивидендных акций «Транснефти» стоит приготовиться к меньшим выплатам.

Анна Устинова добавляет к этому списку бумаги «Башнефти», недавно прошедшей процедуру приватизации. Кроме того, привилегированные акции «Сургутнефтегаза», которые традиционно приносили своим держателям 16–20% дивидендной доходности, теперь на фоне укрепления рубля, вероятно, разочаруют собственников.

Охота на рубли. Дивидендный сезон 2017 года обещает быть интересным и сложным

Есть чем поделиться

Среди государственных компаний, которые все же могут выполнить установленный норматив, есть такие, чья чистая прибыль по итогам первых 9 месяцев выросла в разы: «Россети» заработали в 52 раза больше, чем годом ранее, — 185,7 млрд рублей, рассчитанные по Российским стандартам бухгалтерской отчетности, «Аэрофлот» — в 24 раза, до 43,8 млрд рублей по МСФО, «Алроса» — в 3 раза, до 104 млрд рублей, «Русгидро» — в 1,6 раза, до 37,4 млрд рублей.

Вероятно, что итоги года этих эмитентов также порадуют инвесторов и собственники получат высокие дивиденды. Впрочем, цены на данные активы заметно выросли, поэтому дивидендная доходность по ним может оказаться не выше депозита, предупреждает Лариса Морозова.

По мнению Анны Устиновой, акции «Россетей» все еще привлекательны для покупки. Приятным сюрпризом для инвесторов могут стать префы «Ленэнерго».

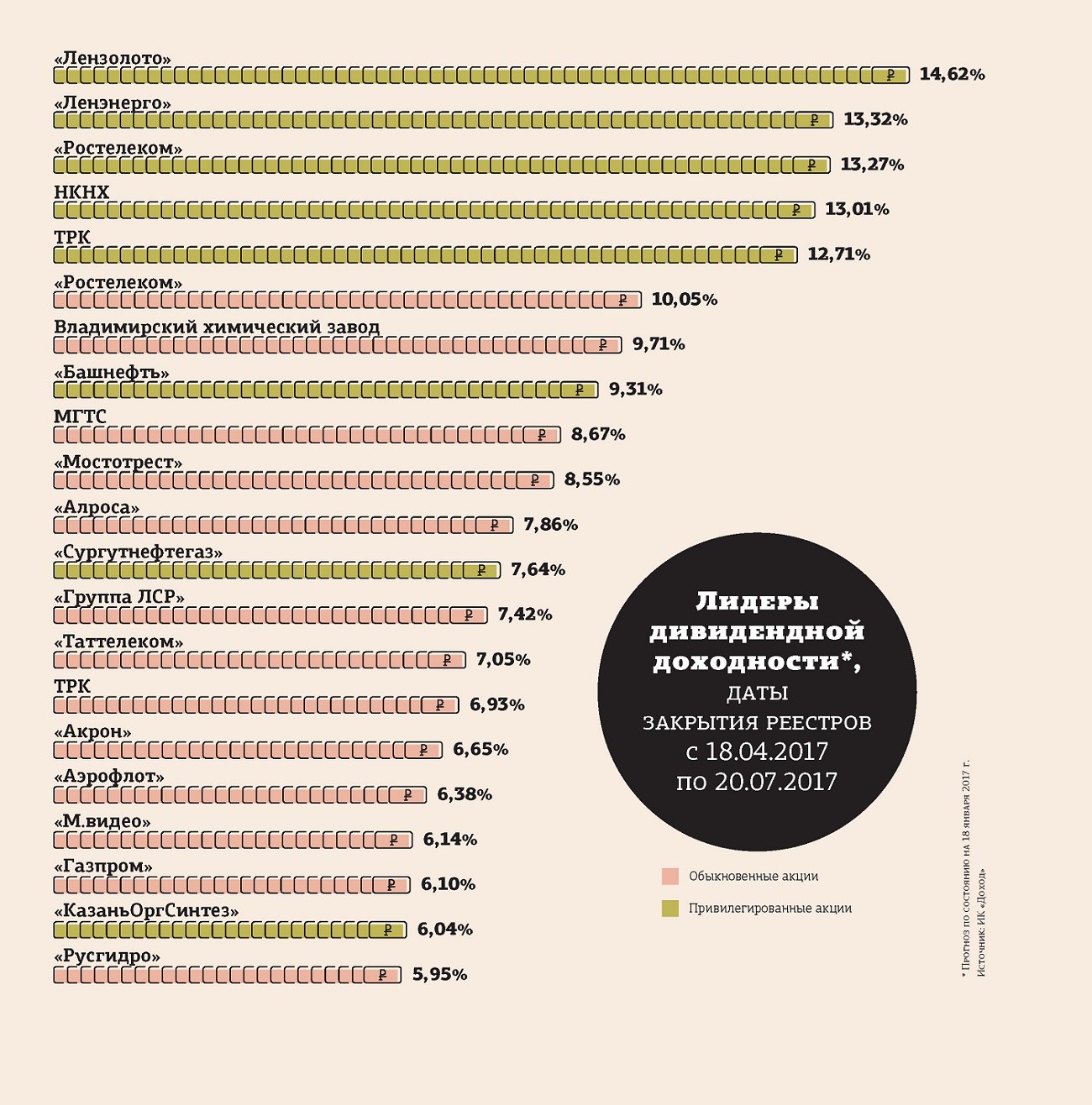

«По итогам 2016 года компания «Ленэнерго» планирует выйти на рекордную чистую прибыль в размере примерно 6 млрд рублей, при реализации более оптимистичного сценария — 11 млрд рублей. Таким образом, дивиденд за 2016 год составит примерно 6 рублей, или 11 рублей, что соответствует более 12% дивидендной доходности относительно текущих котировок», — комментирует Анна Устинова.

Старые — добрые

Из негосударственных эмитентов Анна Устинова рекомендует добавить в дивидендный портфель традиционно щедрых с акционерами ГМК «Норильский никель», МТС и «Группу ЛСР». По оценкам эксперта, дивидендная доходность перечисленных бумаг относительно текущих уровней может составить 10%, 9,7% и 7,8% соответственно. Лариса Морозова также советует приобрести бумаги МТС в расчете на дивиденды, а с ними акции другой «дочки» АФК «Система» — МГТС.

«АФК «Система» переходит из состояния холдинговой компании, занимающейся операционным управлением, в состояние инвестиционной компании, у которой в портфеле набор различных активов. Она их наращивает за счет средств, полученных в том числе в виде дивидендов от дочерних и зависимых обществ», — поясняет Лариса Морозова.

В расчете на дивидендную доходность мы включаем в портфели фонда «Сбалансированный» акции «МегаФона», «Газпрома», «Россетей». Динамика развития компании — основной фактор для покупки. Дивидендов в этом году будет не меньше, чем в прошлом. Бюджету РФ нужны денежные вливания, и дивиденды могут помочь в этом. Однако менеджмент госкомпаний настроен сопротивляться установлению нормы, и 50% чистой прибыли в виде дивидендов мы не увидим. Дивиденды — хороший фактор для роста, но не единственный. Если в мировой финансовой системе не будет существенных потрясений, то российский рынок имеет все шансы прибавить.

АЛЕКСАНДР ПАВЛОВ

генеральный директор «Петербург–Инвест»