Мы пересмотрели наши модели для российских нефтегазовых компаний с учетом повышения прогнозов по ценам на нефть (долгосрочный прогноз по Brent повышен до $65/барр. с $60/барр. ранее, а прогноз по средней цене Brent в 2017 году – до $54/барр. с $50/барр. ранее), а также с учетом самых последних прогнозов на 2017 год, представленных компаниями, и объявленными планами сокращения добычи. ЛУКОЙЛ и «Газпром нефть», рекомендации по которым повышены до «покупать», являются нашими фаворитами. Мы также повысили наши целевые цены по всем остальным бумагам в российском нефтегазовом секторе, подтвердив рекомендацию «держать» на фоне ограниченного потенциала роста, который мы видим в этих бумагах. Мы прекращаем анализ акций «Башнефти» (обыкновенных и привилегированных) после ее приобретения компанией «Роснефть».

Пройдя пик своей инвестпрограммы, ЛУКОЙЛ уже начал демонстрировать сильный рост FCF, который, как ожидается, достиг $2,4 млрд в 2016 году и вырастет до $2,6 млрд в 2017 году после запуска и роста добычи на месторождении им. Филановского в Каспийском море и Пякяхинском месторождении в Западной Сибири, пользующихся налоговыми льготами – доходность FCF составляет 7%. ЛУКОЙЛ продолжает увеличивать свои годовые дивиденды – среднегодовые темпы роста за последние 6 лет составляли 23%, и мы ожидаем, что компания будет повышать дивиденды как минимум с темпом инфляции в перспективе. ЛУКОЙЛ в настоящий момент предлагает дивидендную доходность 6% (включая промежуточные дивиденды) – одну из самых высоких в секторе. Возможный рост инвестиций в дальнейшие очереди Западной Курны -2 и потенциальное присоединение к иранским проектам – основные риски для дивидендов, поскольку это потребует некоторого роста капзатрат, однако стоит добавить, что ЛУКОЙЛ не спешит с этими проектами, добиваясь благоприятных условий участия. Мы повысили рекомендацию по акциям ЛУКОЙЛа до «покупать» с «держать» и повысили нашу целевую цену до $66 за расписку (3925 руб. за локальную акцию).

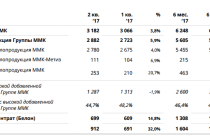

«Газпром нефть» продемонстрирует самый высокий рост добычи в этом году среди российских нефтяных компаний: мы ожидаем, что «Газпром нефть» в этом году увеличит добычу примерно на 6% за счет расширения добычи на недавно введенных в эксплуатацию гринфилдах, таких как Новопортовское, Приразломное и Восточная Мессояха (в партнерстве 50/50 с «Роснефтью»). Хотя FCF в 2017 году останется отрицательным, а капзатраты достигнут пика в 2016–2017 годах (мы ожидаем консолидированный показатель 360 млрд руб. в год без учета Мессояхи), компания быстро приближается к тому моменту, когда FCF выйдет в плюс – мы ожидаем, что это может случиться уже в конце 2017 года, а в 2018 году FCF впервые будет полностью положительным. Поскольку рынок начинает заранее отыгрывать снижение долговой нагрузки, а также перспективы роста дивидендов (который является обычным спутником положительного и растущего FCF), мы считаем, что акции компании могут подорожать в 2017 году. Квалифицированная команда менеджмента, имеющая позитивный опыт в достижении амбициозных целей, и высокая прозрачность – также факторы, говорящие в пользу компании. Мы повышаем рекомендацию по «Газпром нефти» до «покупать» с «держать» и поднимает нашу целевую цену до $23 за расписку (278 руб. за локальную акцию).

Акции «Роснефти» стали лидером роста в 2016 году, подорожав на 91% с начала года. Основными катализаторами, объясняющими такую опережающую динамику, стали приобретение «Башнефти», способствовавшее росту стоимости, и приватизация 19,5% акции через продажу их консорциуму Qatar Investment Authority и Glencore, а также разворот добычи на зрелых месторождениях Юганскнефтегаза в Западной Сибири. После завершения обеих сделок по приватизации у акций «Роснефти» в настоящий момент них нет никаких четких катализаторов, кроме восстановления цен на нефть. Учитывая солидный портфель гринфилд-проектов в Восточной Сибири, в основном в партнерстве с иностранными инвесторами (на настоящий момент BP и индийские компании), продолжающееся восстановление добычи на основном зрелом активе компании, Юганскнефтегазе, и приобретение «Башнефти», которое еще больше укрепило профиль добычи «Роснефти» благодаря перспективам роста добычи на месторождениях им. Требса и Титова, у компании имеются впечатляющие перспективы роста добычи в будущем: CAGR 4,3% в 2015–2020 годах для жидких углеводородов и 4,8% для всех углеводородов (включая газ). Более того, продолжающаяся борьба с «Газпромом» за доступ к экспорту газа становится все более важным фактором для «Роснефти», которая активно наращивает добычу газа и которой уже явно мало внутреннего рынка. Мы сомневаемся, что эта борьба с «Газпромом» даст существенные результаты в 2017 году или в ближайшие 2-3 года, однако мы считаем, что в долгосрочной перспективе неизбежно, что экспортная монополия «Газпрома» будет нарушена. И наконец, возможное смягчение (полная отмена, на наш взгляд, менее вероятна) антироссийских санкций в 2017 году вернет «Роснефть» в центр внимания инвесторов, спровоцировав дальнейшее ралли – компания сможет реанимировать многообещающие арктические проекты, а также выйти на мировые рынки капитала, существенно снизив для себя стоимость финансирования. Мы повысили нашу целевую цену до $7,0 за расписку (417 руб. за локальную акцию), сохранив рекомендацию «держать».

«Газпром» пережил очень тяжелый 2016 год – низкие цены на нефть в 2015 году упали еще больше в первом квартале 2016 года, что нашло отражение в исключительно низких экспортных ценах газа, которых «Газпром» не видел последние 7-8 лет. Мы ожидаем, что 2017 год станет для «Газпрома» гораздо более удачным, поскольку эффективная экспортная цена на газ вырастет, что будет способствовать росту EBITDA. Договоренность ОПЕК и России предполагает поддержку ценам на нефть, ограничивая, таким образом, риски снижения цен на газ, привязанных к ценам на нефть, в следующем году. Американский СПГ пока набирает рост, предпочитая поставки в Южную Америку и Азиатско-Тихоокеанский регион Европе, ограничивая тем самым риски роста конкуренции, которые в долгосрочной перспективе все же остаются высокими. Проект Северный поток-2 остается под вопросом из-за враждебности европейских регуляторов. Хотя мы сохраняем скептицизм относительного этого момента (состояние российского бюджета уже не так плачевно, как казалось год назад), возможная выплата 50% от чистой прибыли по МСФО «Газпромом» (как продолжает настаивать Минфин) предполагает редкую двузначную дивидендную доходность 16%, которая может сделать «Газпром» самой привлекательной дивидендной историей в российском газовом секторе. Мы подтверждаем нашу рекомендацию «держать», повысив целевую цену до $5,5 за расписку (163 руб.).

Достигнув полки добычи на своих ключевых СП – Нортгаз и СеверЭнергия (или Арктикгаз) – и столкнувшись со снижением добычи на основных месторождениях (мы ожидаем снижения добычи газа на 2% г/г и жидких углеводородов − на 9% в 2016 году), НОВАТЭК приближается к началу следующего этапа развития – Ямал СПГ. Компания планирует ввести первую очередь своего нашумевшего и уникального проекта мощностью 5,5 млн т в год в конце этого года. Это поддержит дальнейший рост профиля добычи НОВАТЭКа (мы ожидаем среднегодовой рост на уровне 10% в 2017–2021 годах). В то же время, после блестящей динамики акций НОВАТЭКа в прошлом году, предстоящий запуск проекта Ямал СПГ, на наш взгляд, уже учтен в цене. Интересы НОВАТЭКа в области СПГ не ограничиваются проектом Ямал СПГ с полной мощностью 16,5 млн т в год. В дальнейшем НОВАТЭК планирует проект Ямал СПГ-2, в рамках которого предполагается монетизировать существующие блоки запасов газа с высоким конденсатным фактором на полуострове Гыдан. Рынок пока не уделяет много внимания этому проекту, но все может быстро измениться, как только компания представит больше информации по нему. Презентация новой долгосрочной стратегии НОВАТЭКа, которая является важным фактором динамики акций (поскольку компания обычно придерживается своей дорожной карты с минимальными отклонениями), может стать еще одним катализатором для акций, вернув компанию в центр внимания инвесторов. И наконец, как уже упоминалось выше, смягчение санкций может стать сильным драйвером роста для НОВАТЭКа − оно позволит компании рефинансировать часть задолженности Ямал СПГ более дешевыми источниками финансирования, а также ускорить сроки реализации следующего проекта СПГ. Мы повышаем целевую цену до $137 за расписку (818 руб.), сохраняя рекомендацию «держать».

«Татнефть» продолжает удивлять ростом добычи, в том числе на зрелых месторождениях – на 3% и 5% в 2015 и 2016 годах соответственно. Ранее компания резко нарастила объемы бурения. Рост добычи на проектах с высоковязкой нефтью – еще один и более прибыльный источник роста добычи, учитывая налоговые льготы таких проектов (нулевой НДПИ и экспортная пошлина на уровне 90% от обычной). Компания представила достаточно амбициозные планы увеличить добычу до 30 млн т к 2020 году и наращивать ее в дальнейшем. Это повышает инвестиционную привлекательность компании, поскольку от перспектив нулевого роста она переходит к истории роста с ожидаемым среднегодовым темпом 2,2% к 2020 году. Учитывая достаточно сильную динамику акций во втором полугодии 2016 года, мы считаем, что в настоящий момент акции предлагают ограниченный потенциал роста, поэтому мы сохраняем рекомендацию «держать» для обоих классов акций «Татнефти». После пересмотра модели мы повысили целевую цену до $47 (464 руб.) для обыкновенных акций. В то же время мы повысили целевую цену для привилегированных акций «Татнефти» до 260 рублей. Префы «Татнефти» остаются одними из самых привлекательных дивидендных историй в нефтянке (дивидендная доходность 6,4% в 2017П), хотя и с довольно ограниченной ликвидностью.

«Сургутнефтегаз» остается наименее прозрачной публичной нефтяной компанией в России, что объясняет такую сильную отстающую динамику относительно российских аналогов за последние, по крайней мере, 5 лет, при этом самое сильное отставание было зафиксировано в прошлом году. Стратегия компании остается загадкой для рынка, единственное, что известно – это планы сохранить добычу на уровне 60+ млн т в год. Акционерная структура и собственники – еще одна загадка. Сложно представить какие-либо катализаторы для акций в следующие 6-12 месяцев, учитывая, что компания генерирует очень мало новостей в секторе. Держатели привилегированных акций «Сургутнефтегаза» сейчас расплачиваются за аномально высокую прибыль и, соответственно, дивиденды, которые компания платила в течение последних двух лет. Курс рубля, превративший «Сургутнефтегаз» в хедж-фонд из производителя нефти в 2014–2015 годах, благодаря аномально высокой прибыли от курсовых разниц, и, как следствие, чистой прибыли, на этот раз сыграл злую шутку с держателями префов компании. Мы ожидаем, что укрепление российской валюты в 2016 году приведет к чистому убытку «Сургутнефтегаза» по итогам 2016 года, подняв вопрос о том, сможет ли компания выплатить дивиденды по привилегированным акциям за 2016 год. Даже если она это сделает, несмотря на свой устав, который не обязывает ее выплачивать дивиденды в случае чистого убытка, дивиденды будут достаточно невысокими, из-за чего привилегированные акции «Сургутнефтегаза» являются самой слабой дивидендной историей в российском нефтегазовом секторе по итогам 2016 года. При условии отсутствии волатильности в рубле, чистая прибыль «Сургутнефтегаза», а значит и дивиденды по привилегированным акциям, уже со следующего года (2018) вернутся к нормальному уровню 2,0–2,5 руб./акция, вновь сделав «Сургутнефтегаз» привлекательной ставкой на дивиденды с доходностью 6–8% в перспективе. Мы повысили целевую цену по обыкновенным акциям и распискам «Сургутнефтегаза» до $5,9 (35 руб.), сохранив рекомендацию «держать», так же как и для привилегированных акций, где мы повысили целевую цену до 37 руб.

Мы прекратили следить за акциями «Башнефти» (обыкновенными и привилегированными) после ее приобретения «Роснефтью». Поскольку динамика обыкновенных акций в настоящий момент определяется обязательным предложением о выкупе со стороны «Роснефти», обыкновенные акции «Башнефти» могут быть сняты с листинга после этого предложения. Привилегированные акции имеют более низкую ликвидность, а дальнейшие перспективы выплаты дивидендов с новым основным акционером теперь выглядят достаточно туманными.

Источник